保险股飙涨!超4000亿险资可入市 中小险企加仓意愿强烈

|

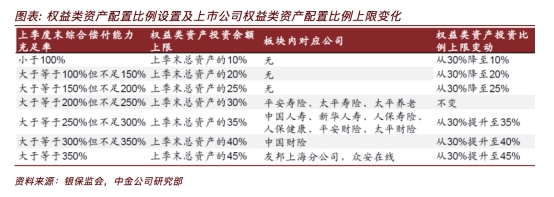

据保险新闻报道,截至收盘,保险指数大涨6.43%,中国人寿、新华保险、天茂集团均涨停,中国人保、中国太保、中国平安涨幅均在6%以上。 保险股大涨的原因,与上周五监管层发声——险资权益类投资比例上限可达45%有关。 多位保险公司投资总监对中国证券报记者表示,预计险资将稳步提高优质低估值高分红龙头公司的配置,对于近期市场调整后估值与业绩增长匹配度明显优化的部分科技股,也会择机增持。 巨额增量资金在途 据多位保险资讯分析人士预计,此次险资权益类投资松绑,预计入市增量资金达千亿元级别,中长期看会带来4000亿元到1万亿元的增量资金。 昆仑资产首席宏观研究员张玮分析认为,2014年权益投资比例放开至30%后,保险资金投资于股票及证券投资基金的比例从2013年的10.23%,最高提升至2015年的15.18%,至2019年比原来提高了约2.5个百分点。按照整个行业权益投资比例提高2%-5%的比例来测算,增量资金约有4000亿元到1万亿元。

川财证券研究所所长陈雳表示,截至2020年一季度末,保险公司权益类资产余额为4.38万亿元,占保险资金运用余额的22.57%。考虑到保险公司权益投资比例通常会预留一些空间以便更加灵活操作,加上提升权益类投资上限的增量资金也不全部流入A股,综合预计此次A股增量资金为千亿级别。 天风证券研分析师预计,假设未来三年保险资金运用余额按每年10%增长,新规之下权益类占比提升至24%、26%、28%、30%四种情形,则理论上分别对应每年股票市场的增量资金2900亿元、3700亿元、4500亿元、5300亿元。 中小险企加仓意愿强烈 多位险资人士透露,稳健投资风格下高偿付能力险企显著增配权益资产的意愿预计有限,而中小型保险公司加仓意愿较为强烈。 张玮分析,大型保险公司偿付能力充足,主动提升权益类投资占比的意愿并没有中小型保险公司强烈,大型保险公司资金体量主要依靠固收获得可观收益,而中小保险公司则受制于负债端压力,想要扩充规模势必存在“搏收益”的主观意愿。 华北一家中小型保险公司投资总监表示,险资会择机增持,稳步提高优质低估值高分红龙头公司的配置,同时加仓近期市场调整后估值与业绩增长匹配度明显优化的部分科技股。 方正证券分析师左欣然表示,从过往经验看,险企普遍会在政策颁布半年到一年左右的时间,进行相应的加仓或减仓操作。 看好三大板块 保险行业新闻认为,在选股方面,多位险资人士普遍认为,基建、金融、科技是保险资金较为看好的板块。 陈雳表示,险资在A股市场上的配置更偏向于银行、券商等业绩稳定且体量较大的上市公司。此次提高险资入市比例,直接利好业绩稳定的中长期蓝筹股、成分股,低估值周期股和成长性较好且前期涨幅较小的科技类个股也跟随受益。 上述华北中小型保险公司投资总监看好的板块包括:工程机械、自动化设备为代表的机械设备板块,新能源汽车产业链,地产后周期产业链,军工板块和信创产业链。

展望后市,张玮看好的行业为:一是大基建,其中包括钢铁、水泥这样的传统基建,也包括人们所熟知的“新基建”。二是大金融,包括银行和非银。三是生物医药、大消费、军工以及科技。 |